E-mentor nr 2 (9) / 2005

Spis treści artykułu

- Wprowadzenie

- Przejrzystość firmy a nadzór korporacyjny

- Wymogi informacyjne w Polsce

- Polityka informacyjna w praktyce

- Podsumowanie

- Bibliografia

Informacje o autorze

Przypisy

1 R. Monks, Corporate governance and value: appearance and reality, "European Business Forum", Issue 5, Spring 2001.

2 Pozostałe podstawowe prawa akcjonariusza obejmują: 1) rozporządzania akcją (zbywanie/ transferowanie udziałów), 2) uczestnictwa i zabierania głosu w WZA, 3) wyboru i odwoływania członków rady oraz 4) udziału w zyskach.

3 R. Czerniawski, M. Wierzbowski, Ustawa prawo o publicznym obrocie papierami wartościowymi, Dom Wydawniczy ABC, Warszawa 2002; Regulamin Giełdy Papierów Wartościowych w Warszawie, Warszawa 2002; J. Socha, Rynek papierów wartościowych w Polsce, Olympus, Warszawa 2003.

4 R. Czerniawski, M. Wierzbowski, Ustawa prawo o publicznym obrocie papierami wartościowymi, Dom Wydawniczy ABC, Warszawa 2002; Regulamin Giełdy Papierów Wartościowych w Warszawie, Warszawa 2002.

5

Obowiązek informacyjny dotyczy również nabycia lub zbycia obligacji zamiennych na akcje, kwitów depozytowych oraz innych papierów wartościowych, z których wynika prawo lub obowiązek nabycia akcji dopuszczonych do obrotu (art. 154). Obowiązek zawiadomienia spoczywa także na podmiocie, który:

-w wyniku nabycia akcji spółki publicznej osiągnął lub przekroczył próg 10% głosów;

-w wyniku zbycia stał się posiadaczem akcji zapewniających nie więcej niż - odpowiednio 25, 50 lub 75% ogólnej liczby głosów na walnym zgromadzeniu.

6 R. Czerniawski, M. Wierzbowski, Ustawa prawo o publicznym obrocie papierami wartościowymi, Dom Wydawniczy ABC, Warszawa 2002; Regulamin Giełdy Papierów Wartościowych w Warszawie, Warszawa 2002; J. Socha, Rynek papierów wartościowych w Polsce, Olympus, Warszawa 2003.

7 K. Pistor, Law as a determinant for equity market development. The experience of transition economies, [w:] Assessing the Value of Law in Transition Economics, Peter Murrell (red.,), University of Michigan 2001.

8 A. Pajuste, What do firms disclose and why? Enforcing corporate governance and transparency in Central and Eastern Europe, Beyond Transition. The newsletter about reforming economies, The World Bank, December 2004.

9 Por. K. Pistor, Law as a determinant for equity market development. The experience of transition economies, [w:] Assessing the Value of Law in Transition Economics, Peter Murrell (red.,), University of Michigan 2001.

Polityka informacyjna w Polsce.

Przypadek spółek giełdowych

Maria Aluchna

Wprowadzenie

Reformy ustrojowe oraz wysiłki na rzecz budowania gospodarki wolnorynkowej podejmowane w ciągu ostatnich 15 lat prowadzą do ogromnych zmian jakościowych zarówno w strukturze gospodarki, w zasadach jej funkcjonowania czy porządku instytucjonalnego, jak i we wzorcach zachowania przedsiębiorstw, inwestorów i konsumentów. W ostatnich 2-3 latach zmiany te, wraz z procesami integracji i konwergencji, są coraz bardziej wyraźne i przybliżają funkcjonowanie gospodarki polskiej do gospodarek rozwiniętych. Przykładem takich zmian są procesy kształtowania się systemu nadzoru korporacyjnego w Polsce z zakresu działań na rzecz poprawy przejrzystości firmy, zwiększenia zakresu informacji ujawnianych o spółce. Niniejszy artykuł koncentruje się na analizie wymagań i polityki informacyjnej, prowadzonej w Polsce w kontekście zwiększania transparentności rynku oraz zapewnienia większej ochrony poszczególnym jego graczom. Rozważania dotyczą znaczenia przejrzystości spółki z punktu widzenia efektywnego funkcjonowania struktury nadzorczej, a także budowania świadomości właścicielskiej i aktywizowania opinii publicznej. Opracowanie przyjęło następującą strukturę: w pierwszym punkcie zasygnalizowano znaczenie i rolę przejrzystej polityki informacyjnej z perspektywy nadzoru korporacyjnego, zaś drugi przedstawia wymogi informacyjne obowiązujące w Polsce, jakie są przewidziane regulacjami prawnymi. W trzecim podpunkcie przedstawiono wyniki i wnioski dotyczące praktyki polityki informacyjnej w Polsce zarówno z perspektywy mediów, jak i samych spółek, ze szczególnym uwzględnieniem wykorzystania internetu w procesie publikacji danych. Wnioski z analizy zawarto w podsumowaniu.

Przejrzystość firmy a nadzór korporacyjny

Nadzór korporacyjny, zwany także ładem korporacyjnym, definiuje się jako zbiór wielu mechanizmów i instytucji, jakie działają na rzecz lepszej współpracy między poszczególnymi grupami zaangażowanymi w działalność przedsiębiorstwa (menedżerowie, akcjonariusze, pracownicy, dostawcy, klienci czy społeczności) dla realizacji interesu spółki. Głównym celem nadzoru jest zapewnienie efektywności funkcjonowania firmy poprzez zapewnienie ochrony dla inwestorów czy szeroko rozumianych interesariuszy przy eliminowaniu ewentualnych nadużyć ze strony np. udziałowców dominujących czy menedżerów. Nadzór korporacyjny bywa definiowany i analizowany pod kątem wielu perspektyw. Choć wielu badaczy koncentruje się na kwestiach związanych ze strukturą własności czy strukturą rady (nadzorczej, dyrektorów), to coraz większego znaczenia nabierają instytucje lub mechanizmy odnoszące się do praktyki gospodarczej, roli mediów czy przejrzystości firmy. Co więcej, podkreśla się, iż firmy zamieszane w skandale korporacyjnej spełniały wiele zaleceń odnośnie struktury rady lub struktury własności, a mimo to nie zapewniło to efektywnej kontroli i nie zapobiegło nadużyciom. W rezultacie badacze i praktycy podkreślają rolę zakresu danych ujawnianych o spółce na rzecz większej przejrzystości rynku i poprawy stopnia dostępu po tych informacji dla inwestorów, akcjonariuszy czy firm współpracujących. Zgodnie z szeroko uznawanym podejściem efektywny system nadzoru korporacyjnego winien opierać się na trzech podstawowych filarach1:

- przejrzystości odnośnie danych o firmie;

- odpowiedzialności poszczególnych aktorów za wyniki działania;

- legitymizacji realizacji celu wzrostu wartości przedsiębiorstwa.

Zgodnie z zasadami OECD struktura własności powinna być przejrzysta, a powiązania kapitałowe i porozumienia pozwalające pewnym akcjonariuszom uzyskać nad spółkę kontrolę, pozostającą w dysproporcji do wielkości posiadanego udziału, powinny być ujawniane2. Oddzielny przykład stanowią wymogi odnośnie poszczególnych giełd informacji ujawnianych, które muszą spełniać notowane na nich spółki. Najbardziej rygorystyczne są pod tym względem giełdy amerykańskie (zwłaszcza NYSE) oraz brytyjskie (LSE).

Zgodnie z zasadami OECD struktura własności powinna być przejrzysta, a powiązania kapitałowe i porozumienia pozwalające pewnym akcjonariuszom uzyskać nad spółkę kontrolę, pozostającą w dysproporcji do wielkości posiadanego udziału, powinny być ujawniane2. Oddzielny przykład stanowią wymogi odnośnie poszczególnych giełd informacji ujawnianych, które muszą spełniać notowane na nich spółki. Najbardziej rygorystyczne są pod tym względem giełdy amerykańskie (zwłaszcza NYSE) oraz brytyjskie (LSE).

Wymogi informacyjne w Polsce

Polityka informacyjna polskich spółek giełdowych jest mocno osadzona w regulacjach prawnych obowiązujących w naszym kraju. Wymogi te zawarto w

Ustawie o publicznym obrocie papierami wartościowymi, Ustawie o rachunkowości, Kodeksie spółek handlowych

oraz Regulaminie GPW, a także w Kodeksie dobrych praktyk, który stanowi przykład "miękkiego prawa".

Prawo do informacji

Ustawa o publicznym obrocie papierami wartościowymi nakłada na spółki tzw. obowiązki informacyjne. Zgodnie z Ustawą wszelkie informacje przekazywane przez spółkę publiczną w celu ich upublicznienia, przesyłane są do Komisji i do spółki prowadzącej rynek regulowany, na którym notowane są jej akcje, a po 20 minutach od chwili przekazania ich tym podmiotom, przesyłane są do wskazanych przez Komisję agencji, która upowszechnia przekazane informacje (PAP). Spółka akcyjna ma obowiązek zbadania przez biegłego rewidenta rocznych sprawozdań finansowych oraz przedstawienie na koniec roku wyników finansowych w "Monitorze Gospodarczym".

Kolejne obowiązki zawarte są w Kodeksie spółek handlowych. Zgodnie z tymi regulacjami3 akcjonariusz spółki posiada prawo otrzymania przed walnym zgromadzeniem odpisów sprawozdania zarządu z działalności spółki i sprawozdania finansowego wraz z odpisem sprawozdania rady nadzorczej oraz opinii biegłego rewidenta. Akcjonariuszowi dodatkowo przysługuje prawo otrzymania informacji dotyczących spółki w trakcie walnego zgromadzenia, jeżeli jest to uzasadnione dla oceny sprawy objętej porządkiem obrad. Informacji udziela zarząd spółki na żądanie akcjonariusza. Zarząd może odmówić udzielenia informacji w przypadku, gdy mogłoby to wyrządzić szkodę spółce, np. przez ujawnienie tajemnic technicznych, handlowych lub organizacyjnych.

Zakres ujawnianych informacji obejmuje raporty okresowe:

- bieżące - zawierają informacje, jakie należy przekazać do wiadomości niemalże natychmiast, ponieważ mają istotny wpływ na cenę papieru wartościowego. Emitent powinien zapewnić opublikowanie tych informacji w ciągu 24 godzin od momentu zdarzenia lub od momentu wejścia przez niego w posiadanie tych informacji;

- okresowe (roczne, półroczne, kwartalne) - są dokumentami prawnie chronionymi, co oznacza, że podanie nieprawdziwych lub niepełnych informacji traktowane jest jak przestępstwo, grozi za to pozbawienie wolności od 6 miesięcy do 5 lat i kara grzywny do 5 mln złotych

Prawo do informacji o strukturze własności

Zgodnie z Ustawą o publicznym obrocie papierami wartościowymi (art. 147-158) inwestorzy są informowani o poziomie udziału znaczących akcjonariuszy w kapitałach spółek akcyjnych. Ustalono także wielkości graniczne stanowiące o powstaniu obowiązku informacyjnego. Każdy, kto nabył lub zbył odpowiednią liczbę akcji, zobowiązany jest do zawiadomienia o transakcji Komisję, spółkę oraz Urząd Ochrony Konkurencji i Konsumentów w ciągu 4 dni od dokonania zapisu na rachunku papierów wartościowych, który z reguły następuje po 3 dniach od zawarcia transakcji (art. 147).

Spółka zobowiązana jest do natychmiastowego poinformowania agencji informacyjnej oraz rynku regulowanego (GPW lub CeTO), na którym jej akcje są przedmiotem obrotu. Wielkości uruchamiające obowiązek informacyjny to (art. 148)4.

Spółka zobowiązana jest do natychmiastowego poinformowania agencji informacyjnej oraz rynku regulowanego (GPW lub CeTO), na którym jej akcje są przedmiotem obrotu. Wielkości uruchamiające obowiązek informacyjny to (art. 148)4.

- nabycie akcji dających 5% lub więcej albo 10% lub więcej ogólnej liczby głosów na walnym zgromadzeniu;

- zbycie akcji i zejście do 5% albo 10% lub poniżej 10% lub 5% ogólnej liczby głosów na walnym zgromadzeniu;

- nabycie lub zbycie akcji zmieniające posiadaną dotychczas liczbę powyżej 10% głosów na walnym zgromadzeniu, o co najmniej 2% w przypadku spółki publicznej, której akcje są dopuszczone do obrotu na regulowanym rynku giełdowym, 5% w przypadku pozostałych spółek publicznych. Obowiązek powstaje zarówno w przypadku zawarcia pojedynczej transakcji, jak i kilku transakcji łącznie5.

Zalecenia odnośnie udzielanych informacji

Omówione powyżej wymagania prawne zostały na gruncie polskim dodatkowo wsparte zaleceniami kodeksu Dobre praktyki

w spółkach publicznych 2005, opracowanego przez Forum Corporate Governance na Giełdzie Papierów Wartościowych w Warszawie, zgodnie z którymi spółki notowane na giełdzie powinny działać. Wzorem innych krajów również w Polsce przyjęto zasadę comply or explain, która zakłada, iż spółka powinna określić, czy stosuje się do zaleceń, a jeśli nie, powinna podać przyczynę takiego stanu rzeczy. Kodeks określa dobre praktyki związane z funkcjonowaniem walnego zgromadzenia, rady nadzorczej i zarządu oraz relacjami między nimi.

Odnosząc się do polityki informacyjnej, kodeks zaleca:

- udzielanie przez zarząd informacji dotyczących spółki w zakresie swoich kompetencji oraz przy uwzględnieniu regulacji prawnych;

- publikacja łącznego oraz indywidualnego wynagrodzenia członków rady nadzorczej oraz zarządu wraz z procedurą jego ustalania w raporcie rocznym. W przypadku członków zarządu należy rozbić wynagrodzenie na poszczególne jego składniki;

- dostęp do statutu, podstawowych regulacji wewnętrznych, informacji i dokumentów związanych z WZ, a także sprawozdań finansowych dostępnych w siedzibie spółki i na stronie internetowej;

- dysponowanie przez spółkę procedurami w zakresie kontaktów z mediami i prowadzenie polityki informacyjnej, które zapewniają spójne i rzetelne informacje o spółce;

- przekazanie do publicznej wiadomości w raporcie rocznym oświadczenia o stosowaniu zasad ładu korporacyjnego.

Polityka informacyjna w praktyce

Analiza polityki informacyjnej prowadzonej w Polsce została podzielona na następujące zagadnienia:

- aktywność mediów, w tym:

- jakość informacji dostępnych w formie tradycyjnej (prasa),

- jakość informacji dostępnych za pośrednictwem internetu (serwisy specjalistyczne);

- polityka informacyjna spółek, w tym:

- jakość danych dostępnych w formie raportów rocznych,

- serwisy internetowe prowadzone przez spółki.

Podział taki miał na celu określenie jakości poszczególnych źródeł informacyjnych i wybranych mediów oraz ocenę aktywności spółek giełdowych.

Aktywność mediów

Obecnie w Polsce działa wiele gazet codziennych, które publikują informacje dotyczące spółek notowanych na giełdzie. Poza standardowymi danymi o kursie akcji i odniesieniu jego poziomu do okresu roku, podawane są także podstawowe wskaźniki. Dodatkowo, gazety analizują trendy poszczególnych spółek oraz sytuację sektorów zgodnie z klasyfikacją przyjętą przez GPW. Warto również zauważyć, iż niektóre gazety analizują zmiany w regulacjach oraz konflikty pojawiające się w spółkach, np. pomiędzy akcjonariuszami lub akcjonariuszami a zarządem. Do wiadomości podawane są także informacje związane z funkcjonowaniem spółek (np. zmiany w radzie nadzorczej lub zarządzie), jak również publikowane są - zgodnie z wymaganiami prawnymi - skróty prospektów emisyjnych spółek wchodzących na giełdę.

Obok tradycyjnych mediów dużą rolę w dostarczaniu informacji o spółkach odgrywa internet. Wiadomości dostarczają instytucje związane z obrotem papierami wartościowymi (GPW, KPWiG), specjalistyczne serwisy (np. Onet, Wirtualna Polska), portale poszczególnych wydawców (np. "Parkiet", "Puls Biznesu", "Gazeta Wyborcza"), banków (np. BOŚ, Kredyt Bank) czy też stowarzyszeń (np. Stowarzyszenie Inwestorów Indywidualnych). Przekazywane są kursy notowań ciągłych, co umożliwia bieżące ich śledzenie. Dodatkowo na specjalistycznych serwisach dokonywane są analizy trendów kursów oraz omawiane są ważniejsze wskaźniki ekonomiczne odzwierciedlające kondycję finansową spółek.

Wiele portali umieszcza także bieżące komunikaty ze spółek, które z KPWiG trafiają do PAP. Serwisy ekonomiczne lub portale bankowe zawierają także wiele danych historycznych - począwszy od wcześniejszych komunikatów bieżących ze spółek po ceny akcji za okresy wieloletnie. Wreszcie, na poszczególnych portalach pojawiają się grupy dyskusyjne, które choć dostarczają niejednokrotnie informacji wątpliwych pod względem rzetelności i dokładności, to jednakże stanowią forum wymiany poglądów czy wiedzy na temat notowanych spółek.

Polityka informacyjna spółek

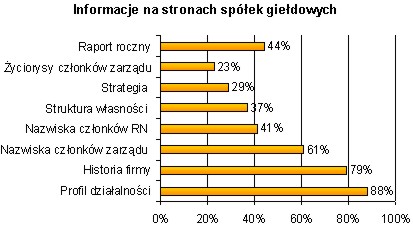

Analiza wykazała, iż wiele spółek notowanych na giełdzie prowadzi dość aktywną politykę informacyjną. Przede wszystkim serwis GPW zawiera listę wszystkich spółek, których akcje znajdują się w obrocie, wraz z linkami do ich stron internetowych. Odnośnie polityki prowadzonej przez poszczególne spółki należy uznać, iż jakość i zakres danych umieszczanych na stronach internetowych uległ poprawie i rozwojowi (np. wszystkie spółki umieszczają swój statut w serwisie GPW). Większość spółek przedstawia profil swojej działalności, a także historię firmy, strukturę własności i raporty finansowe.

Analiza przeprowadzona na próbie spółek wchodzących w skład indeksu WIG-20 wykazuje, iż prowadzą one aktywną politykę informacyjną. Wyniki dowodzą, iż firmy prezentują zarówno wspomniane aspekty swojej działalności (profil, historię, strukturę, raporty finansowe), a także umieszczają szczegółowe informacje o członkach zarządu i rady nadzorczej. Tabela 1 poniżej podsumowuje wyniki przeprowadzonej analizy.

| Aspekt | Liczba spółek (%) |

| Profil działania | 100% |

| Historia działalności | 100% |

| Nazwiska członków zarządu | 100% |

| Nazwiska członków rady nadzorczej | 100% |

| Struktura własności | 100% |

| Strategia działania firmy | 100% |

| Życiorysy członków zarządu | 100% |

| Raporty roczne | 100% |

| Oświadczenie o przestrzeganiu zasad ładu korporacyjnego | 100% |

Źródło: opracowanie własne.

Źródło: A. Fandrejewska, Akcjonariusze kontra prezesi, "BusinessWeek Polska", czerwiec 2003, nr 6(135), s. 26-31.

Polska na tle innych krajów

Z powyższych rozważań wynika, iż polityka informacyjna prowadzona przez spółki, a szczególnie przez spółki notowane

na giełdzie, ma duże znaczenie w kontekście nadzoru nad nimi. Analizy sytuacji polskiej rysują dość optymistyczny rozwój sytuacji - w obliczu jasno ustalonych wymagań informacyjnych

zarówno określonych prawem, jak i zalecanych Kodeksem dobrych praktyk spółki poprawiają jakość oraz zwiększają zakres udostępnianych informacji. Niemniej jednak bardzo istotna wydaje się w tym miejscu analiza porównawcza - sytuacja w Polsce na tle innych krajów regionu.

Polska dobrze wypada w analizach przepisów prawa w zakresie ochrony inwestorów i udzielania informacji, a wypracowanie obecnego porządku instytucjonalnego na GPW zalicza się do sukcesów reform7. Podkreśla się jednakże słaby system sądowniczy i trudności w egzekwowania istniejących przepisów. Badania koncentrujące się na analizie w regionie Europy Środkowej i Wschodniej brały pod uwagę zakres i jakość ujawnianych danych prezentowanych w raportach rocznych i na stronach internetowych. Z badań tych wynika, iż Polska - obok Rumunii i Słowacji - otrzymała najniższe noty pod względem przejrzystości firmy. Na pierwszym miejscu znalazły się spółki czeskie8.

Podsumowanie

Niniejszy artykuł miał na celu przybliżenie znaczenia polityki informacyjnej prowadzonej odnośnie spółek giełdowych z perspektywy nadzoru korporacyjnego. Nie ulega bowiem wątpliwości, iż dostępność do informacji o kondycji finansowej przedsiębiorstwa i strategii jego postępowania oraz planów podnosi bezpieczeństwo i atrakcyjność inwestowania na rynku kapitałowym. Przejrzystość notowanych przedsiębiorstw jest wymogiem gwarantującym równy dostęp do danych wszystkim uczestnikom rynku. Analiza prawa twardego i miękkiego w Polsce dowodzi, iż standardy obowiązujące w naszym kraju odpowiadają wymogom europejskim i w ocenie badaczy są jednymi z najbardziej zaawansowanych w naszych regionie9. Widoczne są też zmiany jakości dostępnych danych na przełomie ostatnich 5-7 lat poprzez standaryzację raportów rocznych i zakresu ujawnianych w nich informacji. Wiele spółek notowanych na giełdzie decyduje się także na prowadzenie aktywnej polityki informacyjnej poprzez działy relacji inwestorskich oraz za pośrednictwem internetu. Niemniej jednak stopień przejrzystości w Polsce wciąż nie jest wystarczający, co pokazują międzynarodowe badania porównawcze. Może to zniechęcać niektórych inwestorów do zaangażowania się w Polsce, jak również obniżyć kontrolne funkcje struktury nadzorczej. Konieczne jest zatem kontynuowanie wysiłków na rzecz większej przejrzystości spółek dla zapewnienia bezpieczeństwa obrotu oraz większej integracji z gospodarkami krajów rozwiniętych.

Bibliografia

- R. Czerniawski, M. Wierzbowski, Ustawa prawo o publicznym obrocie papierami wartościowymi, Dom Wydawniczy ABC, Warszawa 2002.

- Dobre praktyki w spółkach publicznych 2005 - Komitet Dobrych Praktyk Forum Corporate Governance, Polski Instytut Dyrektorów.

- Regulamin Giełdy Papierów Wartościowych w Warszawie, Warszawa 2002.

- R. Monks, Corporate governance and value: appearance and reality, "European Business Forum", Issue 5, wiosna 2001.

- A. Pajuste, What do firms disclose and why? Enforcing corporate governance and transparency in Central and Eastern Europe, Beyond Transition. The newsletter about reforming economies, The World Bank, grudzień 2004.

- K. Pistor, Law as a determinant for equity market development. The experience of transition economies, [w:] Assessing the Value of Law in Transition Economics, Peter Murrell (red.,), University of Michigan 2001.

- A. Fandrejewska, Akcjonariusze kontra prezesi., "BusinessWeek Polska", czerwiec 2003, nr 6 (135), s. 26-31.

- J. Socha, Rynek papierów wartościowych w Polsce, Olympus, Warszawa 2003.

- Ustawa o zmianie ustawy o rachunkowości z dnia 23 sierpnia 2001 r., Dz.U. nr 102, poz. 1117.

- Ustawa Prawo o publicznym obrocie papierami wartościowymi, z dnia 21 sierpnia 1997 r., Dz.U. nr 118, poz. 754.

- Ustawa: Kodeks spółek handlowych z dnia 15 września 2004, Dz.U. nr 94, poz. 1037.

MARIA ALUCHNA

MARIA ALUCHNA